Das Finanzsystem als soziales Netzwerk: ZHAW-Forscher entwickelt alternative Finanzmarkt-Theorie

Was kommt dabei heraus, wenn man sich die Finanzmärkte als soziale Netzwerke vorstellt und mit Methoden der Physik modelliert? Lassen sich dadurch Krisen in den Aktienmärkten besser vorhersagen? Christoph Schmidhuber vom ZHAW-Institut für Datenanalyse und Prozessdesign (IDP) erforscht die mögliche Verbindung zwischen Trends in Aktien, Zinsen, Rohstoffen und Währungen und Phasenübergängen in der Physik.

Über 20 Jahre war der theoretische Physiker Christoph Schmidhuber, der unter anderem in Princeton und am CERN forschte, als Risikoanalyst in der Finanzbranche tätig. In dieser Zeit beschäftigte er sich auch mit der Replikation von Hedgefonds, indem er deren Trading-Strategien in ihre Grundbausteine zerlegte und diese digitalisierte, wodurch sie in liquider, transparenter, und kosteneffizienter Form angeboten werden konnten. «Besonders interessant war der Handel mit Futures, also Terminkontrakten, basierend auf Trendfolgestrategien», so Schmidhuber. Und ausgerechnet dort ist ihm immer wieder ein Muster aufgefallen, das ihm aus der Physik, genauer gesagt aus der Theorie der kritischen Phänomene, bekannt vorkam.

Diese Beobachtungen, die Christoph Schmidhuber über viele Jahre beschäftigten, mündeten schliesslich in seine wissenschaftliche Arbeit und sie sind nun Forschungsgegenstand des Practice-to-Science Projekts Critical Phenomena in Financial Markets and Social Networks. Diese Projektform ermöglicht es Forschenden, ihre Praxiserfahrung in einem anwendungsorientierten Forschungsprojekt in die Wissenschaft einzubringen. «Mein Ziel ist es, mithilfe der theoretischen Physik eine alternative Theorie der Finanzmärkte zu entwickeln, in der diese Märkte als soziale Netzwerke modelliert werden», fasst Schmidhuber zusammen.

Was Finanzmärkte mit theoretischer Physik zu tun haben

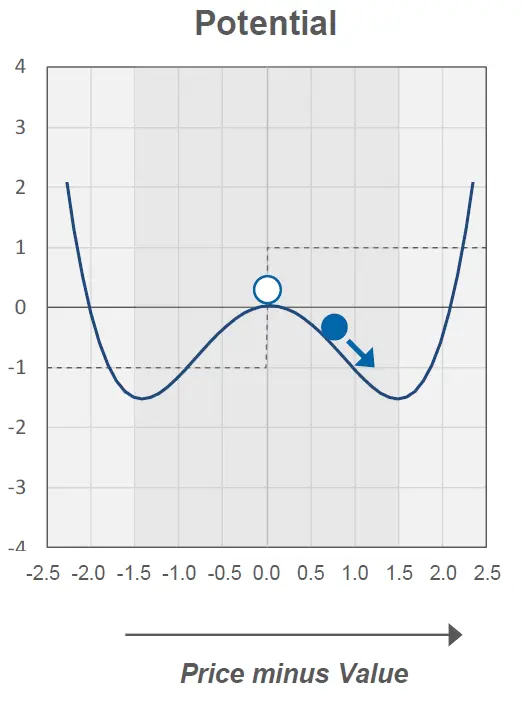

Noch als Christoph Schmidhuber Hedgefonds-Strategien entwickelte, beschäftigte er sich mit Trends in den Finanzmärkten. Anhand historischer Daten untersuchte er, ob zukünftige Renditen umso grösser ausfallen je stärker der aktuelle Trend ist, also es sich lohnt, bei einem stärkeren Trend auch stärker in den Markt zu investieren. Das Ergebnis: Für kleinere Trendstärken treffe diese Annahme durchaus zu, so Schmidhuber. Wird der Trend jedoch zu gross, sei das nicht mehr der Fall. «Wenn Trends zu stark werden, tendieren sie dazu, sich umzukehren. In dem Moment, in dem ein Trend so deutlich ist, dass ihn jeder erkennt, ist es daher schon zu spät, einzusteigen», erklärt Schmidhuber. Mittels einer mathematischen Funktion, die einen Potentialtopf beschreibt, haben er und sein Team die Ergebnisse statistisch modelliert und für das Trading sowie das Fonds-Management genutzt. «Doch noch viel interessanter ist, was uns dieser Potentialtopf über die Natur der Finanzmärkte verrät», so Schmidhuber. Denn dieser macht eine Aussage über die Abweichung des Marktpreises von Assets von ihrem inneren Wert, den sogenannten «Price minus Value». Diesen kann man sich wie ein Quanten-Teilchen vorstellen, welches sich in diesem Potentialtopf bewegt. Für kleine Abweichungen rollt es den Topf runter und es entstehen Trends, bei zu starken Abweichungen revertiert der Trend, kehrt sich also um.

Dieses Potential hat Christoph Schmidhuber an das sogenannte Landau-Potential erinnert, das ihm aus der Physik des Phasenübergangs zwischen Wasser und Dampf vertraut war. Im Phasendiagramm von Wasser gibt es den sogenannten kritischen Punkt bei 220 Atmosphären Druck und 374 Grad Celsius. «Hier passiert ein Phasenübergang zweiter Ordnung, bei dem die Dichte des Wassers genau der gleichen Bewegungsgleichung folgt wie das Teilchen im Potential», sagt Schmidhuber. «Ein Trend nach oben ist analog zum Kondensieren von Wasserdampf. Ein Trend nach unten entspricht dem Verdampfen von Wasser», erklärt er.

Alles nur ein Zufall?

Zuerst dachte Schmidhuber an einen Zufall. Wenn dies aber nicht der Fall sein sollte, wie lässt sich diese Übereinstimmung bestmöglich erklären? Der Schlüssel liegt in der Darstellung der Finanzmärkte als soziales Netzwerk. Dieses Netzwerk besteht, so der ZHAW-Forscher, aus einzelnen Investoren. «Die einzelnen Anteile einer Aktie verhalten sich wie Wassermoleküle, die über das soziale Netzwerk verstreut sind», sagt Schmidhuber. Da den Investoren nur begrenztes Kapital zur Verfügung steht, können sie in dem Modell zur Vereinfachung entweder eine Aktie halten oder gar keine. Das ist wie bei Wassermolekülen, von denen nicht zwei am gleichen Ort sitzen können. Zudem wird angenommen, dass die Moleküle tendenziell gerne nebeneinander liegen, was mit dem Herdenverhalten innerhalb von Netzwerken begründbar ist. «Wenn ich mich für eine Aktie begeistere, interessieren sich meine Freunde tendenziell ebenfalls für diese Aktie», fügt Schmidhuber als Beispiel hinzu. Unter diesen beiden Annahmen kommt in diesem Modell fast automatisch der erwähnte Phasenübergang zweiter Ordnung vor. Wodurch sich die beobachteten kritischen Phänomene in den Finanzmärkten erklären lassen. «Trends, aber auch Massenpaniken wie etwa ein Aktiencrash sind nach diesem Modell als soziale Phänomene zu betrachten», so Schmidhuber. Zwar gab es bereits bisher Ideen, Phasenübergänge und soziale Netzwerke in Verbindung mit Finanzmärkten zu setzen, doch hat Christoph Schmidhuber dies erstmals mit einer sehr fortgeschrittenen statistischen Methodologie, der sog. Quantenfeldtheorie, konkret modelliert und quantitativ ausgearbeitet.

Entwicklung eines alternativen Modells der Finanzmärkte

Ziel des Practice-to-Science-Projekts von Christoph Schmidhuber, zu dessen Forschungsteam neben einer Data Science-Doktorandin der Uni Zürich noch ein:e Physik-Doktorand:in hinzustossen wird, ist nun die Entwicklung eines alternativen Modells der Finanzmärkte. «Die Beobachtungen von Trends sollen in einem ersten Schritt noch erweitert werden. Bisher arbeiteten wir nur mit täglichen Daten, jetzt wollen wir auch Daten auf Stunden- und Minuten-Ebene anschauen und herausfinden, ob hier die gleichen Muster zu sehen sind», so Schmidhuber. Doch auch langfristige Daten, die bis zu 800 Jahre zurückreichen, will das Team analysieren. «Ziel ist es, Trends in den Finanzmärkten auf Zeitskalen von Minuten bis hin zu Jahrzehnten genau zu vermessen.» Das Modell soll dann auf verschiedene Arten von Netzwerken erweitert werden, wobei es dann darum geht, welche Netzwerkstruktur die empirischen Daten am besten erklärt. Am Ende soll ein Modell der Finanzmärkte entwickelt werden, welches diese kritischen Phänomene reproduziert. «Ein Finanzmarkt-Modell, das all das schön und einfach erklärt, gibt es bisher noch nicht», weiss Schmidhuber. Und dank seines Fachwissens aus der theoretischen Physik und seiner langjährigen Praxiserfahrung im Finanzbereich sieht Christoph Schmidhuber eine reelle Chance, sein Ziel zu erreichen.

Einsetzen lässt sich diese alternative Theorie der Finanzmärkte dann in unterschiedlichen Bereichen. Beispielsweise lassen sich damit neue Tools für das Risikomanagement entwickeln, um Markt-Risiken wie sogenannte Black Swans, also unvorhergesehene und sehr seltene Extremereignisse, zu kontrollieren. Vor allem aber soll das Modell Warnsignale für Instabilitäten in den Finanzmärkten liefern. Diese Instabilitäten können entstehen, wenn sich die Töpfe des Potentials zu tief senken, sodass sich die Trends zu sehr selbst verstärken, was dann zu Blasenbildung oder Crashs führen kann. Gegenmassnahmen, die daraus abgeleitet werden, könnten beispielsweise Interventionen durch Zentralbanken sein. «Im Grunde geht es hier darum, das systemische Risiko der Finanzmärkte besser in den Griff zu bekommen», fasst es Schmidhuber zusammen.

Ein neuer Wissenschaftszweig zwischen Finanzmärkten, Physik und Data Science

Eine dritte mögliche Anwendung des Modells ist dessen Einsatz im Asset-Management selbst. Es lassen sich daraus Richtlinien ableiten, beispielsweise für die taktische und strategische Asset-Allokation von Pensionskassen (Damit ist die Verteilung des Vermögens auf verschiedene Anlagemöglichkeiten gemeint). So ist die Theorie auch als Beitrag zu mehr Transparenz und einer wissenschaftlichen Diskussion im Asset-Management zu verstehen. «Ich weiss aus eigener praktischer Erfahrung, dass der Hedgefonds-Bereich teils eher noch mit der Alchemie im Mittelalter vergleichbar ist. Daher wäre es gut, wenn hier allmählich das Licht der Wissenschaft Einzug hielte», so der ZHAW-Forscher. Auch auf andere Netzwerke liesse sich das Modell für die Modellierung von Trends und Massenphänomenen anwenden, etwa auf Twitter oder Facebook. Für Christoph Schmidhuber hat das Projekt sogar das Potenzial eines neuen Wissenschaftszweigs an der «Schnittstelle zwischen Finanzmärkten, Physik und Data Science».